Selbstständige müssen sich um Ihre Altersversorgung meist selbst kümmern.

Aber auch für angestellte „Gutverdiener“ ist eine freiwillige Vorsorge zur Erhaltung des Lebensstandards zwingend und mit staatlicher Förderung möglich. Wie man auch ohne betriebliche Altersversorgung, die für viele Selbstständige gar nicht möglich ist, sicher, steueroptimiert und trotzdem relativ flexibel vorsorgen kann, beweist ein seit Jahren bewährtes IPV-Vorsorgekonzept: Der IPV-Basis-Rentenplan PLUS.

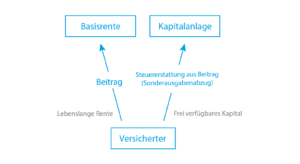

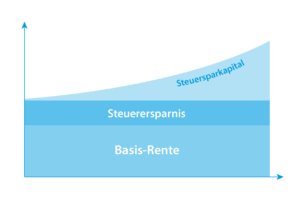

Dahinter steckt die Idee, eine steuerlich geförderte Basis-Rente mit einem frei verfügbaren Kapitalanlageprodukt zu kombinieren, das aus der Steuerersparnis generiert wird. So beteiligt man den Staat am Aufbau der Altersversorgung. Die aus der Beitragszahlung zur Basis-Rente erzielte Steuerersparnis wird wieder angelegt. Aus dieser einmalig oder auch wiederholt erzielten und wiederangelegten Steuerersparnis wächst ein ansehnlicher, liquider Kapitalstock, der entsprechend individueller Kundenbedürfnisse vielfältigen Zwecken dienen kann.

Der IPV-Basis-Rentenplan PLUS kombiniert eine steuerlich geförderte Basis-Rente (§ 10 Abs. 1 Nr. 2 Buchstabe b EStG) mit einem Kapitalanlageprodukt. Der besondere Vorteil ist, dass sich so

verbinden lassen.

Die Beiträge zur Basisversorgung (hierzu zählen Beiträge zur Basis-Rente, zur gesetzlichen Rentenversicherung (gRV), berufsständischen Versorgungswerken und der landwirtschaftlichen Alterskasse (SVLFG)) können als Altersvorsorgeaufwendungen steuerlich geltend gemacht werden.

Im Jahr 2025 können max. 29.344 EUR (58.688 EUR für zusammenveranlagte Eheleute) jährlich als Sonderausgaben geltend gemacht werden. Der steuerlich abzugsfähige Höchstbetrag ergibt sich aus dem gültigen Beitragssatz (24,7 %) und der Beitragsbemessungsgrenze West in der knappschaftlichen Rentenversicherung (2025: 118.800 EUR). Die Bezugnahme auf die knappschaftliche Rentenversicherung stellt eine automatische Wertanpassung sicher.

Seit dem Jahr 2023 wird der Beitrag vollständig steuerlich berücksichtigt. Die Altersvorsorgebeiträge für die Basisversorgung sind somit zu 100 % steuerlich abzugsfähig. Im Gegenzug werden die Leistungen aus der Basis-Rente mit jährlich steigendem Anteil nachgelagert besteuert. Bei Renteneintritt im Jahr 2025 sind 83,5 % der Rente steuerpflichtig, bei Renteneintritt ab dem Jahr 2058 wird die Rente voll versteuert werden.

Sozialversicherungsrechtliche Behandlung der Basis-Rente

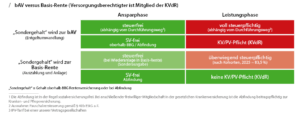

Anders als die betriebliche Altersversorgung, die in der Auszahlungsphase beitragspflichtig zur Krankenversicherung der Rentner (KVdR) ist, sind Leistungen aus der Basis-Rente keine Versorgungsbezüge und daher beitragsfrei in der KVdR.

Pflichtversichert in der KVdR ist unter anderem, wer

Merkmale der Basis-Rente

Steuerersparnis: Die praktische Umsetzung in der Einkommensteuererklärung über die „Anlage Vorsorgeaufwand“

In der „Anlage Vorsorgeaufwand“ werden Vorsorgebeiträge berücksichtigt. Dazu zählen die Vorsorgebeiträge zur „ersten Schicht“, also zur gesetzlichen und berufsständischen Versorgung (Zeilen 4-6) und zur Basis-Rente (Zeile 8). Die Beiträge sind seit dem Jahr 2023 zu 100 % als Sonderausgaben abziehbar. Bei den gesetzlichen Versorgungen mindern die Arbeitgeberbeiträge den Sonderausgabenabzug (Zeilen 9-10).

ACHTUNG BEI GGF:

Für rentenversichungsfreie GmbH-Gesellschafter-Geschäftsführer und für AG-Vorstände gilt ein gekürzter Sonderausgabenhöchstbetrag und eine gekürzte Vorsorgepauschale, wenn eine Zusage auf betriebliche Altersversorgung besteht. Der Sonderausgabenabzug reduziert sich um den Beitrag, der bei Geltung der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung abzuführen wäre, mithin 2025 maximal 17.967,60 EUR.

Auszug aus dem IPV-Report IPV-Basis-Rentenplan PLUS

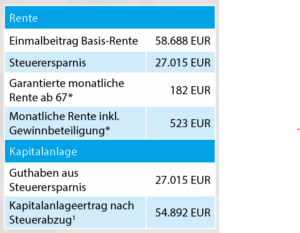

Beispiel: Ein verheirateter Unternehmer, 42 Jahre, erzielt ein Einkommen von 150.000 EUR pro Jahr, das dem Spitzensteuersatz unterliegt (Steuersatz 42 % zzgl. 5,5 % Solidaritätszuschlag, zzgl. 9 % Kirchensteuer).

Er sucht nach einer Möglichkeit, Steuern zu sparen. Seine Ehefrau verfügt über keine Einnahmen.

Der Selbstständige bringt einen Einmalbeitrag von 58.688 EUR in eine Basisversorgung ein (Höchstbetrag 2025 für Zusammenveranlagte). Der Beitrag kann steuerlich vollumfänglich geltend gemacht werden. Daraus folgt unter Berücksichtigung seiner persönlichen Steuersituation eine Steuerersparnis von ca. 27.015 EUR.

Aus dem Einmalbeitrag von 58.688 EUR in eine Basis-Rente erhält er ab Vollendung des 67. Lebensjahres eine garantierte, lebenslange Rente von monatlich 182 EUR*. Der Beitragsaufwand dafür beträgt nach Berücksichtigung der Steuerersparnis 31.673 EUR EUR (58.688 EUR – 27.015 EUR). Die Garantierente erhöht sich unter Berücksichtigung der (nicht garantierten) Gewinnbeteiligung auf monatlich ca. 523 EUR*.

Die Steuerersparnis von ca. 27.015 EUR legt er bis zum Rentenbeginn in einem Aktienfonds an. Bei einer angenommenen durchschnittlichen Wertentwicklung von jährlich 3 % steht ihm ein zusätzliches Endkapital nach Steuern (Kapitalertragsteuer von 25 % zuzüglich Solidaritätszuschlag in Höhe von 5,5 % bereits berücksichtigt) von ca. 54.892 EUR zur freien Verfügung.

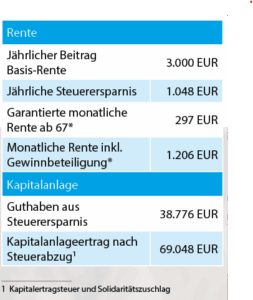

Beispiel: Eine ledige EDV-Beraterin (30 Jahre) macht sich selbstständig, jährliches Einkommen 50.000 EUR, 9 % Kirchensteuer.

Sie zahlt jährlich 3.000 EUR in die Basis-Rente ein, die steuerlich zu 100 % berücksichtigt werden. Daraus folgt unter Berücksichtigung der persönlichen Steuersituation eine Steuerersparnis im Jahr 2025 von 1.048 EUR.

Mit dem jährlichen Beitrag von 3.000 EUR erzielt sie eine garantierte, lebenslange monatliche Rente von 297 EUR* ab Vollendung des 67. Lebensjahres. Diese kann sich unter Berücksichtigung der (nicht garantierten) Gewinnbeteiligung auf monatlich ca. 1.206 EUR* erhöhen.

Die jährliche Steuerersparnis (ca. 1.048 EUR im Jahr 2025) legt sie jedes Jahr bis zum Rentenbeginn an. Bei einer angenommenen durchschnittlichen jährlichen Verzinsung von 3 % kann sie im Alter von 67 Jahren neben der Basis-Rente über ein Kapital nach Steuern (Kapitalertragsteuer von 25 % zuzüglich Solidaritätszuschlag in Höhe von 5,5 % bereits berücksichtigt) von ca. 69.048 EUR verfügen.

*IPV-Tarif bei einer unserer Vertragsgesellschaften

Zahlt ein Freiberufler Beiträge zu einem berufsständischen Versorgungswerk, zählen diese ebenfalls zu den Beiträgen der Basisversorgung. Sind die Höchstbeiträge (29.344 EUR bzw. 58.688 EUR bei Zusammenveranlagung) nicht erreicht, kann durch einen zusätzlichen Beitrag in eine Basis-Rente die maximale Absetzbarkeit erreicht werden.

Zahlt ein Freiberufler Beiträge zu einem berufsständischen Versorgungswerk, zählen diese ebenfalls zu den Beiträgen der Basisversorgung. Sind die Höchstbeiträge (29.344 EUR bzw. 58.688 EUR bei Zusammenveranlagung) nicht erreicht, kann durch einen zusätzlichen Beitrag in eine Basis-Rente die maximale Absetzbarkeit erreicht werden.

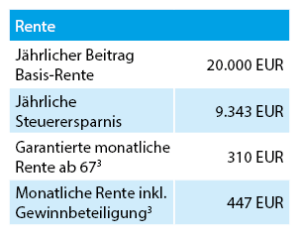

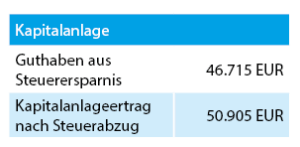

Ein angestellter, rentenversicherungspflichtiger Geschäftsführer, 62 Jahre, hat ein jährliches zu versteuerndes Einkommen von 150.000 EUR, das dem Spitzensteuersatz unterliegt (42 % zzgl. 5,5 % Solidaritätszuschlag zzgl. 9 % Kirchensteuer) und möchte fünf Jahre vor Rentenbeginn seine jährliche Nettotantieme von 20.000 EUR für die Altersversorgung anlegen. Seine Ehefrau verfügt über keine Einnahmen. Er ist freiwillig gesetzlich krankenversichert.

Anstelle der Umwandlung der Tantiemen in eine betriebliche Altersversorgung entscheidet er sich zur Auszahlung der Tantiemen und Einzahlung in eine BasisRente. Auf diese Weise vermeidet er Kranken- und Pflegeversicherungsbeiträge in der Leistungsphase, die für eine Betriebsrente anfallen würden. Steuerlich hat er sogar Vorteile: Obwohl der Beitrag zur Basis-Rente seit 2023 zu 100 % steuerlich abziehbar ist, ist die Basis-Rente in der Leistungsphase teilweise sogar steuerfrei (die Betriebsrente ist voll steuerpflichtig, vgl. Schaubild).

Durch die jährliche Einzahlung der Tantieme in die Basis-Rente lässt sich nach fünf Jahren eine veritable Versorgung erzielen, die in der Leistungsphase auch noch sozialversicherungsfrei ist:

Die Basis-Rente deckt ein noch viel breiteres Spektrum ab, als hier dargestellt: Über eine Basis-Rente können alle Steuerpflichtigen ihre Absicherung u. a. für den Fall der Berufsunfähigkeit steuerbegünstigt gestalten. Auch Rentner können durch die Basis-Rente attraktive Steuervorteile nutzen, beispielsweise bei der Wiederanlage von Einmalzahlungen aus fälligen Kapitallebensversicherungen.

Wir verwenden Cookies, um unsere Website und unseren Service zu optimieren.

In bestimmten Fällen benötigen wir Ihre Zustimmung zur Verwendung von Cookies und anderen Technologien durch uns und unsere Partner, um persönliche Daten auf Ihrem Gerät zu speichern und abzurufen, um personalisierte Anzeigen und Inhalte, Anzeigen- und Inhaltemessung, Erkenntnisse über Zielgruppen und Produktentwicklung vorzunehmen. Ihre Zustimmung benötigen wir außerdem für die Einbindung externer Multimedia- Inhalte. In einigen Fällen verarbeiten wir und unsere Partner Ihre persönlichen Daten auf Grundlage von berechtigtem Interesse. Dabei können ebenso Cookies und andere Technologien eingesetzt werden.

Dies umfasst auch Ihre Einwilligung in die Übermittlung bestimmter personenbezogener Daten in Drittländer.

Unter Einstellungen erhalten Sie dazu detaillierte Informationen und können wählen. Sie können Ihre Auswahl jederzeit im Cookie-Manager am Seitenende rechts widerrufen oder anpassen.